Mik azok az opciók

A vanilla opciók olyan szerződések, amelyek egy eszköz meghatározott mennyiségének egy előre meghatározott időpontban, meghatározott áron való vételére vagy eladására biztosítanak jogot a kereskedőnek. A vanilla opciókkal való kereskedés során a kereskedő nem csak az instrumentumot és az ügylet összegét határozhatja meg, hanem azt is, hogy mikor és milyen áron történjen a tranzakció. Az opciókkal egy napos, egy hetes, néhány hónapos vagy akár egy éves időtávlatban is lehet kereskedni.

Az opciós kereskedés sokak számára rejtélyesnek tűnik. Sokan az azonnali (spot) kereskedést választják az opciók helyett, de ha egyszer kipróbálják az opciókat, rászoknak ezekre az ügyletekre. A választási lehetőségek sokfélesége, az ügylet minden aspektusának ellenőrizhetősége, a kockázat és a nyereség megfelelő kiegyensúlyozása egy olyan izgalmas világot nyit meg a kereskedők előtt, ahol minden lehetőség nyitva áll.

A vanilla opciókhoz kapcsolódó fő fogalmak

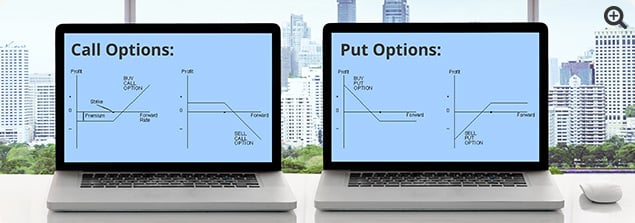

A vanilla opciók kereskedéséhez kötődik néhány olyan egyedi kifejezés, amelyet meg kell ismernünk a kereskedés megkezdése előtt. Az opcióknak két típusa van:

- Vételi (call) opciók, amelyek egy eszköz meghatározott áron való megvásárlására biztosítanak jogot a vevőnek. A vételi opciókat jellemzően azok a kereskedők vásárolják meg, akik úgy vélik, hogy a piac emelkedőben van, őket nevezik bikapiaci kereskedőknek. nevezik.

- Eladási (put) opciókamelyek az eladónak az eszköz meghatározott áron történő eladására biztosítanak jogot. Az eladási opciókat azok a kereskedők vásárolják meg, akik arra spekulálnak, hogy a piac csökkenni fog, ők a medvepiaci kereskedők.

Ugyanakkor minkét típusú opció megvehető vagy eladható.

Az opció birtoklása érdekében a vevő egy összeget fizet az eladónak, ez az opciós díj vagyprémium-naknevezett összeg.Amikor a kereskedő vevőként lép fel,fizeti az opciós díjat, amikor pedig eladóként, megkapja azt. A prémiumot néhány tényező határozza meg; Az opciós díjat több tényező határozza meg; az első az eszköz aktuális árfolyama vagy ára. Ezen túlmenően, mivel az opciók a jövőbeni kereskedésre vonatkozó szerződések, az időnek is szerepe van. Azt a dátumot, amikor az opció lehívható, a lejárat napjának nevezzük, és az ár, amelyen az opció vevője választhatja a lehívást, a kötési ár. A hosszabb lejárattal rendelkező opciók díja magasabb, mint a rövidebb lejáratú opcióké, hasonlóan a biztosítás vásárlásához.

Piaci volatilitás

A díj meghatározásának másik kulcsfontosságú tényezője a mögöttes eszköz volatilitása. A magas volatilitás növeli az opció árát, mivel a magasabb volatilitás azt jelenti, hogy nagyobb valószínűséggel történik nagyobb elmozdulás a piacon, amely nyereséget eredményezhet – lehetséges, hogy még azelőtt, hogy az opció eléri a kötési árat. A kereskedő bármelyik kereskedési napon dönthet úgy, hogy zárja opciós pozícióját, és profitálhat a magasabb opciós díjból, akár a megnövekedett volatilitás, akár a piac kedvező mozgása okozta azt.

Az alábbi táblázatban látható, hogy a legfontosabb tényezők felfelé való elmozdulása milyen hatást gyakorol a vételi és eladási opciók árára:

| EMELKEDÉS: | VÉTELI OPCIÓK | ELADÁSI OPCIÓK |

| Azonnali árfolyam | + | – |

| Kötési ár | – | + |

| Lejárat napja | + | + |

| Volatilitás | + | + |

A vanilla opciós kereskedés alapjai

Opció vásárlásakor – akár eladási, akár vételi opcióról van szó –, a kereskedő számlája készpénzegyenlegéről fizeti ki az előzetes opciós díjat, a lehetséges bevételei pedig korlátlanok. Egy opció eladásakor a kereskedő előre megkapja készpénzegyenlegére az opciós díjat, de – hasonlóan az azonnali kereskedés vesztes oldalához –, korlátlan veszteségeknek van kitéve, ha a piac a pozíció ellen mozog.

Ennek a kockázatnak a korlátozására a kereskedők az opciós megbízások esetében alkalmazhatnak stop-loss (veszteségstop) megbízásokat, ugyanúgy, mint az azonnali ügyleteknél. A másik megoldás, hogy a kereskedő opciós szerződést vásárol a pénzből, így teljesen korlátozza lehetséges kitettségét.

Opciók vásárlásakor korlátozott a kockázat; a legtöbb, ami elveszíthet az opciós díjra költött összeg. Opciók eladása esetén – ami nagyszerű módja a bevételszerzésnek –, a kereskedő úgy jár el, mint egy biztosítótársaság, amely az adott pozícióra másnak nyújt védelmet. A díjat megkapja, és ha a piac a spekulációnak megfelelően reagál, a kereskedő megtartja a nyereségét, amire a kockázat vállalásából tett szert. Ha nem jól spekulált és téved, az eredmény nem sokban különbözik az azonnali ügylet esetén történt tévedéstől.

A kereskedő mindkét esetben korlátlan veszteségnek van kitéve, ezért lezárhatja a pozíciót (például stop-loss megbízásokkal), de az opciókkal a kereskedő megkapja az opciós díjat, ami valódi előnyt jelent az azonnali ügyletekkel szemben.

A vanilla kereskedés lépései

- Az opciókkal való kereskedés első lépése a kiválasztott eszköz piaci helyzetének meghatározása. Ha egy kereskedő úgy véli, hogy egy bizonyos eszköz ára emelkedni fog, három lehetősége van, hogy éljen ezzel a lehetőséggel. Az első az eszköz azonnali megvásárlása, azaz rendes azonnali ügylettel.

- A második lehetőség a vételi opció vásárlása. Ezzel a stratégiával a legtöbb, amit veszíthet, az előre kifizetett opciós díj. Ez a pozíció bármikor eladható. Ez a legbiztonságosabb módja annak, hogy éljen a bikapiacra vonatkozó számításaival.

- A harmadik megoldás az eladási opció eladása. Ha az instrumentum ára a lejáratkor magasabb, mint a kötési ár, az opció értéktelenül jár le – és a kereskedő megtartja a teljes előzetesen kapott opciós díjat.

Példa az ügyletekre

Forgatókönyv: : Az EUR/USD pár aktuális árfolyama: 1,1000. A kereskedő úgy gondolja, hogy ez egy héten belül emelkedni fog

Azonnali(Spot) kereskedés: Az első esetben 10 000 egységre azonnali pozíciót nyit valamelyik platformon az adott spreadekkel. Ha az EUR/USD árfolyam emelkedik, azonnal profitot termel.

Vételi (call) opció vétele:A második stratégia esetében vételi opciót vásárol egyhetes lejárattal, például 1,1020-as kötési áron. A vételt követően kifizeti a kereskedési platformon feltüntetett opciós díjat, például 0,0050 vagy 50 pip összeget. Ha a lejárat napján az EUR/USD pár árfolyama meghaladja a kötési árfolyamot, akkor megkapja a kötési árfolyam és az érvényes EUR/USD árfolyam közötti különbözetet. Megtérülési szintje a kötési árfolyam plusz az előre kifizetett opciós díj lesz. A lejárat előtt bármikor profitálhat az implikált (piac által várt) volatilitás növekedése vagy az EUR/USD árfolyam emelkedése miatt. Minél magasabbra emelkedik az árfolyam, annál nagyobb haszonra tehet szert.

Például, ha a lejáratkor a devizapárral 1,1100-es árfolyamon kereskednek, az opciója 0,0080-al vagy 80 pippel többet ér, mivel a kötési ár alacsonyabb az aktuális árnál („ITM-opció”), a nyeresége pedig 80 pip mínusz az opciós díjként fizetett 50 pip lesz. Másrészt, ha az azonnali ár a lejáratkor a kötési árnál alacsonyabb, vesztesége a megfizetett 50 pip opciós díj lesz, és nem több ennél.

Eladási (put) opció eladása:A harmadik esetben eladási opciót ad el. Ez azt jelenti, hogy eladóként jár el, és az opciós díjat megkapja a számlájára. Az opció eladásával járó kockázat az, hogy téved a piaccal kapcsolatban – ezért a kötési ár meghatározásakor körültekintőnek kell lennie. Bíznia kell a véleményében, hogy az EUR/USD pár árfolyama a lejáratkor nem lesz ennél alacsonyabb szinten.

Egy másik módja ennek az, hogy kényelmesnek kell lennie EURUSD-t vásárolni a kötési áron, mert ha a spot lejjebb kerül, az eladónak joga van EURUSD-t „beadni” neki a kötési áron. Ennek a kockázatnak a felvállalásáért cserébe az opció eladója megkapja az előzetes prémiumot. Ha a spot a kötési árnál magasabban végez, megtartja a prémiumot, és szabadon eladhat egy másik eladást, növelve ezzel az első kereskedésből származó bevételét.

Másképpen fogalmazva, el kell fogadnia, hogy EUR/USD párt vásárol a kötési áron, mert ha az azonnali árfolyam alacsonyabb, az eladónak jogában áll az EUR/USD párt „eladni” neki a kötési áron. A kockázatvállalásért cserébe az opciós eladó előre megkapja az opciós díjat. Ha az azonnali ár magasabb, mint a kötési ár, megtartja az opciós díjat, és nyugodtan eladhat egy másik eladási opciót, hozzáadva az első ügyletből származó bevételét.

Miért érdemes opciókkal kereskedni?

Kockázat kezelés

Mindent figyelembe véve ez biztonságos befektetésnek számít, sőt, az opció vásárlója számára sokkal kevésbé kockázatos, mint a mögöttes eszközzel való kereskedés. Az eladó számára is alacsonyabbak a veszteséghez kapcsolódó kockázatok, mint az azonnali ügyletnél való tévedés esetén, mivel az opció eladója a kockázatvállalási hajlandóságának megfelelően határozza meg a kötési árat, és a kockázatvállalásért opciós díjat kap. Az opciós kereskedéshez szükség van arra, hogy a kereskedő időt szánjon a termék megismerésére.

Az opciókkal bármilyen piaci várakozás kifejezhető

Az opciók talán legkülönlegesebb előnye, hogy szinte bármilyen piaci helyzetet ki lehet fejezni ezekkel az eszközökkel, kombinálva a hosszú és rövid vételi és eladási opciókat, valamint a hosszú vagy rövid azonnali pozíciókat. A kereskedő csökkenő USD/JPY árfolyamra számít, de nem biztos ebben? Vásárolhat a megcélzott lejárati napra egy eladási opciót, majd hátradőlhet és pihenhet. Függetlenül attól, hogy az USD/JPY pár árfolyama felfelé vagy lefelé mozdul el a következő napon, ő biztonságban van a pozíciójával a lejárati napig. Ha kiderül, hogy igaza volt, és az azonnali árfolyam a kötési árfolyamnál legalább az opciós díj értékével alacsonyabb, nyereségre tesz szert.

Összetett stratégiák:

Mint bármilyen instrumentummal végzett kereskedés, az opciós ügylet is kockázatokkal és lehetséges veszteségekkel jár. Az azonnali és az opciós kereskedés között van azonban egy nagy különbség. Az azonnali kereskedés során a kereskedő csak a piaci irányra spekulálhat – felfelé vagy lefelé mozog. Az opciókkal viszont sok más tényezőn – aktuális ár kontra kötési ár, idő, piaci trendek, kockázati hajlandóság stb. – alapuló stratégiát valósíthat meg, azaz sokkal nagyobb kontrollja van a portfóliója felett, így nagyobb a mozgástere is.

Oktatóközpont

Az opciók minden olyan kereskedő számára nagyszerű eszközt jelentenek, aki szán egy kis időt a megértésükre. Az AvaTrade mindenre kiterjedő, a kereskedési platformról elérhető oktatóanyagokat tartalmazó oldalt is biztosít.

Több kereskedési lehetőség

Egy tapasztalt és agresszív kereskedő számtalan módon használhatja az opciókat. A kezdők vagy a konzervatívabb kereskedők számára a hosszú opciós stratégiák –például a vételi opciók és a spread opciók – korlátozott kockázattal járó piacra lépést biztosítanak. Az AvaOptions platformon kínált termékek és eszközök okos használatával ez a rugalmasság több lehetőséget teremt a nyereségszerzésre.

Vanilla Opciók az AvaTrade-del

Az AvaOptions nem csupán vezető platform az opciós kereskedés területén, hanem kifejezetten az ügyfelek igényeinek megfelelően készült. A platform minden ügyfél számára rendelkezésre álló beágyazott eszközökkel rendelkezik, amelyek célja, hogy minden lépésnél útmutatást nyújtsanak és a segítségére legyenek. Ráadásul a platform megismerése és használata is egyszerű. Ez többek között azt jelenti, hogy a kijelző és az eszközök igény szerint alakíthatók, így olyan platformot hozhat létre, amely leginkább segíti a sikeres kereskedésben.

Az AvaTrade-del valódi opciókkal kereskedhet, valódi brókerrel!